FIPECO, le 11.09.2025

Les fiches de l’encyclopédie IV) Les prélèvements obligatoires

4) La progressivité des prélèvements obligatoires

PDF à lire et imprimer

Un impôt, ou une cotisation sociale, est « progressif » si le « taux moyen » de prélèvement sur le revenu des contribuables, du fait de cet impôt, augmente avec leur revenu. La progressivité des impôts est généralement considérée comme une condition nécessaire pour respecter l’article 13 de la déclaration des Droits de l’Homme et du Citoyen : « pour l'entretien de la force publique, et pour les dépenses d'administration, une contribution commune est indispensable : elle doit être également répartie entre tous les citoyens, en raison de leurs facultés ». Or les facultés des contribuables sont plus que proportionnelles à leurs revenus.

Si son taux moyen est constant, un prélèvement est « proportionnel » et, s’il diminue avec le revenu des contribuables, un prélèvement est « dégressif ». Cette fiche précise d’abord cette notion de progressivité et montre comment elle peut être mesurée.

Elle explique ensuite quelles sont les conséquences de la progressivité des prélèvements obligatoires sur la distribution des revenus et sur l’activité économique. Elle examine enfin la progressivité des principaux impôts et cotisations sociales en France.

A) La notion de progressivité et sa mesure

1) La notion de progressivité

Le taux moyen de prélèvement sur le revenu d’un contribuable, au titre d’un impôt ou d’une cotisation sociale, rapporte le montant de ce prélèvement au revenu du contribuable.

Si l’impôt dû est égal à t x R où t est un coefficient constant et R le revenu du contribuable, le taux moyen est égal à t et, comme t est constant, le prélèvement est proportionnel.

Si l’impôt dû est nul lorsque le revenu est inférieur à un seuil R0 et égal à t x (R – R0) lorsque le revenu est supérieur à ce seuil, ce qui correspond à un barème à deux tranches dont la première va de zéro à R0 et la deuxième commence à R0, le taux moyen est nul jusqu’au seuil de la deuxième tranche puis égal à (t – txR0/R) dans la deuxième tranche. Il augmente donc avec le revenu, de zéro dans la première tranche vers la valeur t pour des revenus très élevés. Un tel prélèvement est progressif.

Si l’impôt est égal à un montant I indépendant du revenu R, le taux moyen vaut I / R et diminue avec le revenu : le prélèvement est dégressif.

La progressivité d’un impôt sur le revenu dépend de son barème, mais pas seulement. Par exemple, si une réduction d’impôt pour l’achat de biens qui sont consommés seulement par les ménages les plus riches est ajoutée à un barème progressif comme celui présenté ci-dessus, il se peut que le taux moyen d’imposition des ménages les plus riches soit inférieur à celui des plus pauvres : l’impôt serait alors dégressif.

En outre, si le barème d’un impôt sur le revenu est clairement progressif, proportionnel ou dégressif, la progressivité des prélèvements effectués sur d’autres assiettes est plus difficile à mettre en évidence. Par exemple, un impôt proportionnel à la consommation d’un bien, comme les accises sur l’énergie, peut en réalité être progressif, si ce bien est plus consommé par les ménages riches, ou dégressif, s’il est plus consommé par les ménages pauvres, la progressivité s’appréciant par rapport au revenu.

2) La mesure de la progressivité

Le barème et les autres modalités de calcul d’un impôt ou d’une cotisation sociale ne suffisant pas toujours pour déterminer s’ils sont ou non progressifs, la méthode la plus fréquente pour apprécier la progressivité d’un prélèvement consiste à classer les ménages par quantiles (déciles, centiles…) de revenus croissants et à vérifier que le taux moyen de prélèvement sur leur revenu augmente d’un quantile au suivant.

Il peut cependant apparaitre, par exemple, que le taux moyen décroît du premier au cinquième décile puis croît du cinquième au dixième. Le prélèvement est donc d’abord dégressif puis progressif et il est impossible de dire qu’il est ou non globalement progressif.

Plus généralement, il n’existe pas de mesure incontestable du « degré de progressivité » d’un prélèvement et il est souvent impossible d’affirmer qu’un prélèvement est plus progressif qu’un autre ou que son degré de progressivité a augmenté dans le temps. Si deux impôts présentent chacun un taux moyen de prélèvement qui croît linéairement avec le revenu en suivant une courbe qui est plus pentue pour le premier que pour le second, il est clair que le premier est plus progressif que le deuxième, mais la comparaison des courbes de taux moyen est souvent en pratique beaucoup moins évidente.

Le degré de progressivité d’un impôt est parfois associé à sa « concentration » dans le haut de la distribution des revenus mais il n’y a en réalité pas de lien automatique entre la progressivité et la concentration d’un impôt. Sa concentration est généralement mesurée en considérant la part de son produit qui est payée par les x % de ménages dont les revenus sont les plus élevés, mais la valeur de x (5 %, 10 %, 30 %...) est purement conventionnelle et le résultat dépend fortement de son choix. Ensuite, les x % de ménages dont les revenus sont les plus élevés peuvent payer plus que x % de l’impôt non parce que leur taux moyen d’imposition est supérieur à celui des autres ménages mais parce qu’ils perçoivent bien plus que x % des revenus. Le cas échéant, l’impôt est concentré sans être progressif.

B) Les effets de la progressivité

1) Les effets sur la distribution des revenus

La progressivité des prélèvements est souhaitable pour qu’ils soient « également répartis entre tous les citoyens en raison de leurs facultés » mais aussi pour qu’ils permettent de redistribuer les revenus et de réduire les inégalités.

a) Les relations entre progressivité et effets redistributifs des prélèvements

Il existe de multiples indicateurs de la « distribution des revenus ». Le plus synthétique et le plus utilisé dans les comparaisons internationales est le « coefficient de Gini ». Il est calculé à partir d’un graphique représentant la distribution des revenus, dit « courbe de Lorenz », qui met en relation les x % de ménages les plus pauvres avec leur part du total des revenus. Si la distribution est parfaitement égalitaire, les x % de ménages les plus pauvres perçoivent x % du total des revenus et la courbe de Lorenz est une droite faisant un angle de 45° avec l’horizontale.

Le coefficient de Gini est égal à la surface entre la courbe de Lorenz de la population considérée et cette courbe à 45 ° représentant une distribution égalitaire. Il va de zéro, pour une distribution égalitaire, à 100, pour une distribution totalement inégalitaire (une personne dispose de la totalité des revenus).

L’impact redistributif d’un prélèvement obligatoire est mesuré par l’écart entre le coefficient de Gini de la distribution des revenus avant ce prélèvement et celui de la distribution des revenus après ce prélèvement.

Cet impact redistributif résulte de la progressivité du prélèvement mais aussi de son poids moyen dans les revenus de l’ensemble des ménages. Un impôt de quelques euros sur les seuls ménages du dixième décile (les plus riches) serait progressif mais aurait un très faible impact en termes de redistribution des revenus. En revanche, un impôt faiblement progressif mais représentant en moyenne la moitié des revenus des ménages aurait un fort impact redistributif.

b) Les limites de la mesure des effets redistributifs des prélèvements

Cette mesure usuelle de la redistribution opérée par les prélèvements obligatoires, à travers l’écart entre les coefficients de Gini avant et après prélèvements, présente deux limites très importantes.

D’abord, les cotisations sociales de retraite et d’assurance chômage sont dégressives parce qu’elles sont plafonnées, mais les prestations auxquelles elles donnent droit sont elles-mêmes plafonnées. Cette dégressivité des cotisations n’a donc aucune signification par elle-même et, en particulier, ne signifie pas qu’elles ont un caractère « anti-redistributif ». Les effets des régimes de retraite et d’assurance chômage sur la distribution des revenus ne peuvent être appréciés qu’en examinant simultanément les cotisations et les prestations.

Plus généralement, comme le montrent les travaux de l’Insee sur la redistribution, celle-ci tient en France beaucoup plus aux prestations sociales, hors pensions de retraite et allocations de chômage, qu’aux prélèvements obligatoires (respectivement 61 % et 39 % de la redistribution monétaire) et le seul examen de ces derniers ne peut donner qu’une image très partielle de cette redistribution.

Ensuite, cette mesure usuelle de la redistribution opérée par les prélèvements obligatoires ignore « l’incidence » réelle des prélèvements obligatoires, car elle suppose qu’ils sont entièrement supportés par ceux qui en sont juridiquement redevables. Comme le montre la fiche consacrée à cette question, le coût des prélèvements est partagé entre les agents économiques en fonction de leur capacité à réduire leur demande ou leur offre en réaction à ces prélèvements et à les répercuter sur d’autres agents.

2) Les effets sur l’activité économique

Les analyses économiques de l’incidence fiscale montrent qu’un impôt prélevé sur un produit ou sur un facteur de production (travail ou capital) a toujours un « coût économique » sous la forme d’une baisse des quantités échangées, de ce produit ou de ces facteurs (emploi ou capital), d’une hausse du prix supporté par le demandeur ou d’une baisse de celui perçu par l’offreur. Ce coût économique dépend de « l’élasticité prix » de l’offre et de la demande, c’est-à-dire des variations de l’offre et de la demande qui résultent d’une variation des prix.

Il s’agit des quantités échangées et déclarées sur le marché national, dont la baisse peut tenir au fait qu’elles ne sont plus déclarées (passage à un marché noir) ou qu’elles sont réalisées dans d’autres pays (délocalisation d’entreprises et expatriation de personnes physiques).

La valeur de ces élasticités a fait l’objet de très nombreuses études empiriques, dont les résultats sont contrastés. On peut en retenir que l’élasticité prix de la demande de travail est significativement forte, surtout dans le bas de l’échelle des salaires. L’élasticité prix de l’offre de travail est significative pour une partie de la population, mais elle est souvent relativement faible, en particulier parce qu’une baisse du salaire net (due à un prélèvement supplémentaire) peut inciter non à travailler moins parce que le travail est moins rémunéré mais à travailler plus pour garder le même niveau de vie. Les élasticités prix de la demande de biens et services sont généralement significatives, mais très variables d’un produit à l’autre. Les élasticités prix de l’offre de biens et services sont plus difficiles à mesurer car elles ne jouent souvent que sur le moyen ou long terme à travers une variation des investissements.

Les analyses de l’incidence fiscale montrent également que le coût économique de l’impôt dépend surtout du « taux marginal d’imposition ». Celui-ci est égal au prélèvement qui résulte d’un revenu supplémentaire de 1 euro. Dans le premier exemple ci-dessus, le taux marginal est égal à t et il est constant. Dans le deuxième exemple, il est égal à zéro dans la première tranche et à t dans la deuxième. Dans le troisième exemple, il est toujours nul. Un prélèvement progressif est généralement associé à un taux marginal croissant avec le revenu.

Certaines décisions économiques, telles que la délocalisation et l’expatriation, reposent plus sur les taux moyens d’imposition que sur les taux marginaux mais, si un prélèvement est progressif, le taux moyen tend à suivre l’augmentation du taux marginal avec le revenu et à se rapprocher du taux marginal. Celui-ci reste donc un indicateur pertinent du coût économique de l’impôt.

D’un côté, une progressivité plus forte a des effets redistributifs plus importants ; d’un autre côté, elle a un coût économique plus élevé. La définition des caractéristiques d’un impôt peut donc souvent conduire à arbitrer entre les deux grands objectifs de la politique économique que sont la redistribution et l’efficacité (en pratique, l’emploi et le niveau de vie).

C) La progressivité des prélèvements obligatoires en France

1) La progressivité des principaux prélèvements

Le barème de l’impôt sur le revenu est fortement progressif. Cette progressivité est cependant atténuée par de nombreux dispositifs dont beaucoup peuvent être considérés comme des « niches fiscales » : réductions et crédits d’impôts, déductibilité partielle de la CSG, quotient familial, abattements divers, taux forfaitaires appliqués à certains revenus.

Le conseil des prélèvements obligatoires observe néanmoins que l’impôt sur le revenu est globalement progressif. Cette progressivité n’est remise en cause que pour les 35 000 ménages les plus riches (soit 1/1000 du total), dont le taux moyen d’imposition baisse avec le revenu mais reste supérieur à celui des 99 % de la population les moins riches.

Des travaux de l’institut des politiques publiques confirment ce résultat. Les impôts sur le revenu (en y ajoutant la CSG et les autres prélèvements sociaux) deviennent dégressifs pour le 1/10000 des ménages les plus aisés quand on les rapporte à leur revenu fiscal de référence. En effet, celui-ci est surtout constitué de dividendes qui faisaient l’objet d’un abattement de 40 % avant 2018 et font l’objet d’une imposition forfaitaire à 30 % (la « flat tax ») depuis 2018 pour compenser leur imposition préalable à l’impôt sur les bénéfices des sociétés.

La CSG est en principe proportionnelle mais les exonérations et taux réduits appliqués à certains revenus de remplacement pour les personnes modestes lui confèrent une certaine progressivité. En outre, elle a été substituée à des cotisations globalement dégressives.

Les cotisations sociales sont d’abord progressives du fait des allégements sur les bas salaires, ceux-ci diminuant avec le salaire brut jusqu’à devenirs nuls pour une rémunération égale à 1,6 fois le SMIC. Dans le haut de la distribution des salaires, elles sont dégressives en raison de la baisse des taux de cotisation aux assurances retraite et chômage qui intervient au passage de divers seuils exprimés en multiples du « plafond de la sécurité sociale ». Cette dégressivité des cotisations a toutefois pour contrepartie un plafonnement des pensions et des allocations de chômage.

Le rapport de la taxe sur la valeur ajoutée (TVA) au revenu est décroissant avec le revenu, ce qui tient surtout au fait que le taux d’épargne des ménages croît avec leur revenu et donc que la part de la consommation décroît. Les droits sur les tabacs, alcools et produits pétroliers sont aussi dégressifs.

La taxe d’habitation était d’abord progressive sur les bas revenus, notamment parce que les plus bas revenus en étaient exonérés ou voyaient leur cotisation plafonnée, puis devenait dégressive pour les hauts revenus, ce qui était lié à une part décroissante du logement dans leur budget.

Les impôts sur la détention et la transmission du patrimoine des ménages (ISF et droits de mutation sur les successions et donations) sont très progressifs, ce qui résulte de barèmes qui exonèrent la majeure partie des ménages et dont les taux montent rapidement pour ceux qui sont imposés.

2) La progressivité d’ensemble des prélèvements

L’Insee a publié en 2021 un rapport d’experts montrant comment l’ensemble des dépenses et recettes publiques pourraient être prises en compte pour mesurer complètement la redistribution en s’appuyant sur la comptabilité nationale en dépit des difficultés méthodologiques d’un tel exercice. Leur méthodologie a été reprise dans une étude de l’Insee de mai 2025.

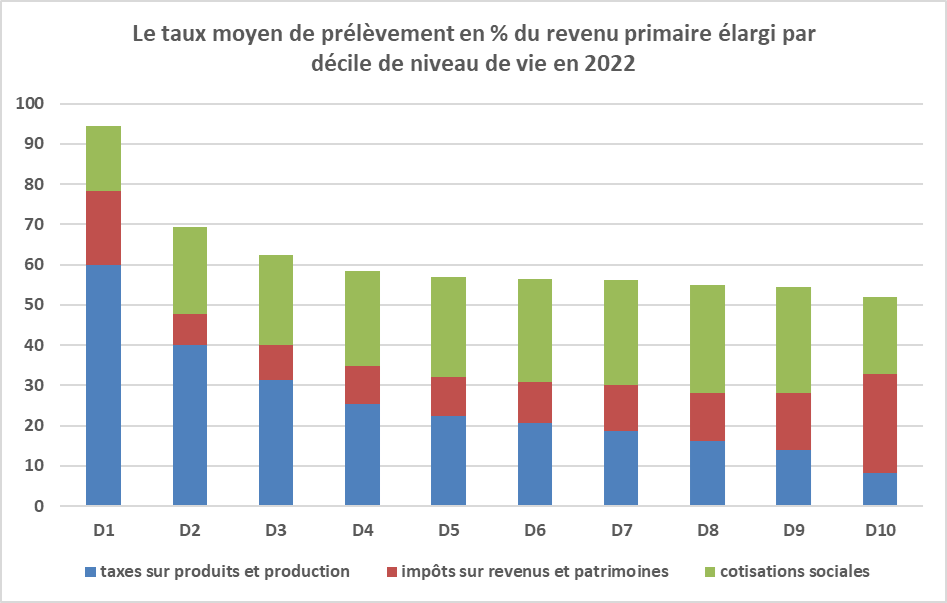

Si on s’en tient aux seuls prélèvements obligatoires, le graphique suivant, construit à partir de ces travaux, montre que le taux moyen de prélèvement total sur le revenu primaire élargi aux bénéfices non distribués des sociétés et au loyers imputés des propriétaires occupants est dégressif sur les quatre premiers déciles, à peu près stable sur les cinq déciles suivants et dégressif sur le dernier.

Cela tient surtout aux impôts indirects (TVA et accises) pour les raisons exposées ci-dessus. La dégressivité des cotisations sociales qui apparait pour les très hauts revenus résulte de leur plafonnement mais a pour contrepartie un plafonnement des prestations (cf. plus haut). La forte progressivité des impôts sur le revenu et le patrimoine est confirmée.

Source : Insee ; FIPECO.

Source : Insee ; FIPECO.

L’étude précitée de l’institut des politiques publiques examine le taux d’imposition du 1 % de ménages les plus aisés en retenant les impôts sur le revenu (y compris prélèvements sociaux), l’impôt sur les sociétés, les cotisations sociales non contributives et l’impôt sur la fortune, d’un côté, et les revenus primaires élargis aux bénéfices non distribués des sociétés, d’un autre côté. Il apparaît que le taux moyen d’imposition ainsi estimé atteint 46 % pour le 0,1 % de ménages les plus aisés et diminue ensuite jusqu’à 26 % pour 0,0002 % les plus aisés. Ces derniers logent en effet souvent les dividendes versés par les sociétés dont ils sont actionnaires dans des holdings qui ne les redistribuent pas, ce qui leur évite d’être soumis à l’impôt sur le revenu. Ils sont en outre rarement imposés sur les plus-values au moment de la vente de leurs parts de ces holdings car ils transmettent ces parts à leurs héritiers et la plus-value latente est effacée lors de ces mutations à titre gratuit.

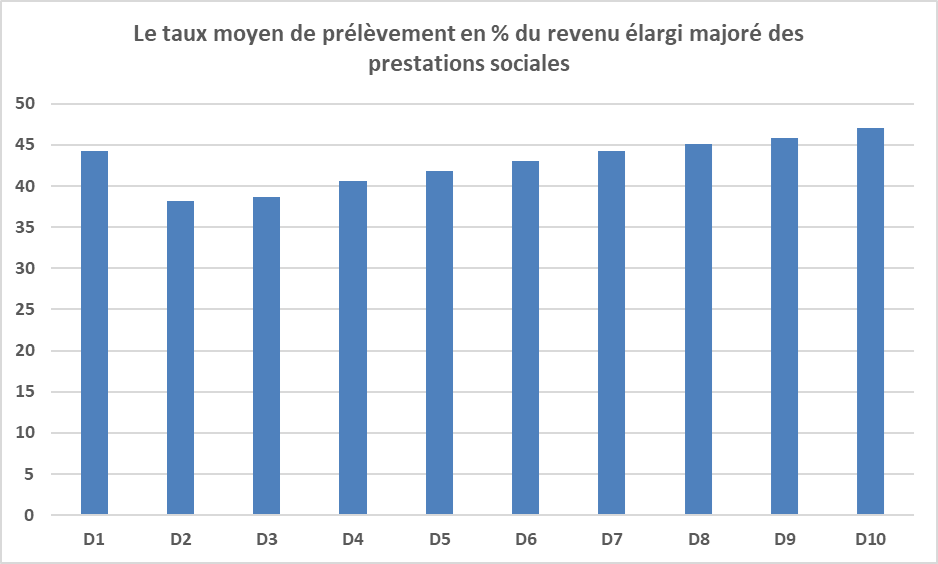

La vision de la progressivité des prélèvements obligatoires est différente si on considère qu’ils sont appliqués à des revenus majorés des prestations sociales, comme le montre le graphique suivant construit avec les mêmes données que le précédent.

Source : Insee ; FIPECO.

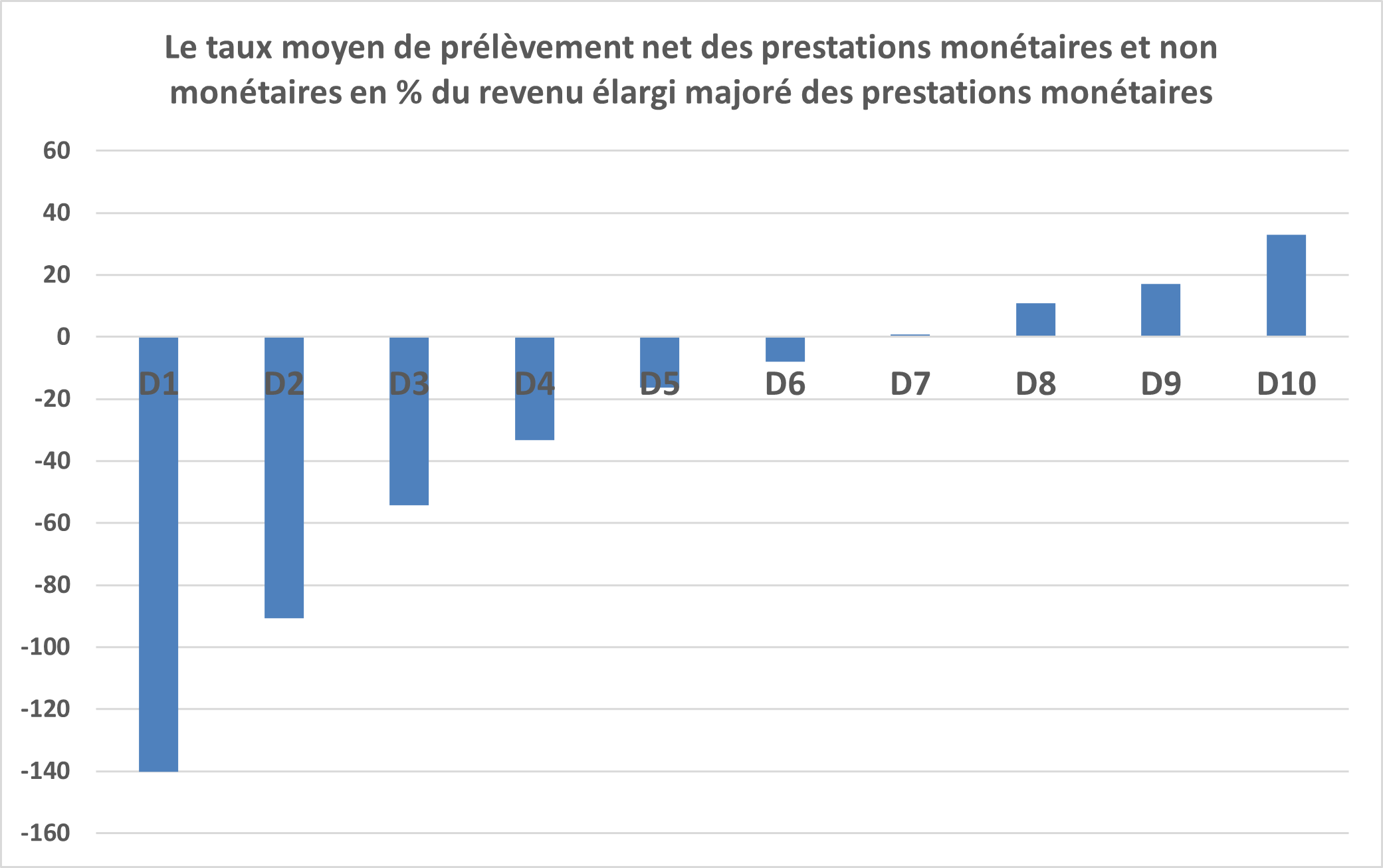

La vision est encore plus différente si on calcule un taux de prélèvement net des prestations monétaires et non monétaires (les services publics), comme le montre le graphique suivant, toujours construit avec les mêmes données. Ce graphique montre en fait l’ampleur de la redistribution au sens large par décile. Elle est favorable aux six premiers déciles, neutre pour le septième et défavorable aux trois derniers déciles.

Source : Insee ; FIPECO.

Source : Insee ; FIPECO.